咪蒙,这位出身《南方都市报》的自媒体人,随着GQ的一篇长报道再次引发巨量关注。

“一篇广告68万!她的助理都有5万月薪!”

在几位传统媒体人聚会的饭局上,《GQ》报道中提到的这两个敏感数字,被人屡屡提及。而就在几个月前,《京华时报》宣布停刊,采编同事们泪洒散伙饭的图片,也还历历在目。

“前两天我采访了韩寒,跟我一起采访的媒体,一个是‘胡辛束’,还有一个是赛车自媒体。”一位记者朋友分享说。

胡辛束是谁?媒体对她的报道,曾有这样的标题:《广告狂人胡辛束:一颗一年赚500万的少女心》《胡辛束:从月薪3千到估值3000万,真格、罗辑思维投资 “腮帮子里塞满了贵人”》……

“我一开始也不太了解胡辛束是谁,后来一查才知道,原来她的文章都是95后的少女在看。估计韩寒挑选媒体,也是要针对不同人群精准营销。”这位记者说。

其实,国内纸媒并不像外界看待的这般羸弱;但在舆论风潮之下,势利的资本早已开始对纸媒资产“冷眼相待”。

更加典型的案例是《钱江晚报》。

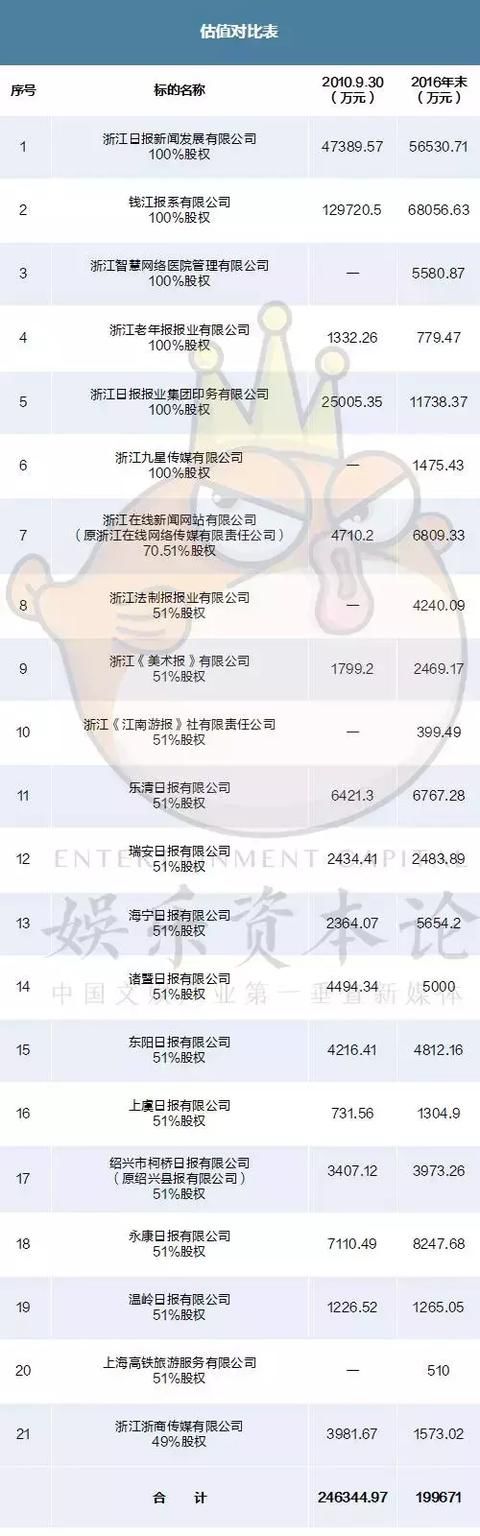

上周,上市公司浙报传媒宣布,剥离传统媒体资产。公告中,《钱江晚报》所属公司的估值已从6年前的 12.97亿元,几乎缩水了一半,下降至6.81亿元。

数据显示,《钱江晚报》的版面从原先的每日常规64版缩减至32版,2015年至2016年,《钱江晚报》在浙报印务的印量下降率达到20%以上。

此外,上市公司浙报传媒剥离传统媒体的做法,还迎来了市场的一片叫好!浙报传媒的股价应声而涨。分析师的报告,已犹如雪片般地飞来:“轻装上阵”“全力拥抱互联网”“建议增持!”

娱乐资本论还发现,报业资产从“上市”到“退市”,看起来简单的资本腾挪,浙报集团已经赚了大约100亿。

这到底是怎样的一个资本游戏?

1.都市报不行了,为什么党报的估值不降反升?

浙报传媒的公告,披露了旗下21家公司的估值状况。前后差距最大的,就是《钱江晚报》,估值几乎腰斩。

但有趣的是,浙报传媒旗下的若干张党报,估值不降反升,《浙江日报》所属公司的估值还上涨了约20%。

创刊于1987年的《钱江晚报》,是浙江省唯一的省级晚报、唯一世界报业发行100强,也是全省发行量最大、广告收入最高的城市主流报纸。

2011年,钱报公司当年营收和利润分别为5.78亿元和1.43亿元;但是到了2016年,上述数字分别为10.50亿元和6602.43万元。也就是说,尽管营收相比2011年大幅增加,但是钱报公司的净利润却只有2011年的一半不到。

“都市报模式已经到了被彻底抛弃的时候。”去年底发布的《中国报业2016发展报告》曾如是指出。

或许连《报告》的作者都没有想到,同属一个集团的“党报们”,日子其实并不差,甚至还在变好。

数据显示,浙报传媒此次出售标的之一的浙报发展(主要经营《浙江日报》的广告与发行业务),估值从2011年借壳时的4.74亿元涨到5.65亿元。

2011年,浙报发展营业收入18887万元,净利润4552万元;

2016年,浙报发展营业收入增加到32500.25万元,净利润6542.79万元。

其他估值上涨比较大的党报(均为51%股权)包括:

《海宁日报》,估值从2364.07万元涨到5654.20万元;

《上虞日报》,估值从731.56万元涨到1304.90万元;

《永康日报》,估值从7110.49万元涨到8247.68万元……

党报效益的稳步提升,并非浙江一地的独有。

受益政府类的广告投放,不少地区的党报,经营收入的确仍在增长。而且,在中央到地方大力发展新媒体的背景之下,各地党报党刊建设新闻客户端、开设直播平台、发展微信微博等等,往往都会获得不小的经费。

3.报业资产到资本市场遛一圈,浙报集团赚了上百亿

如果说,政府广告能帮助提振收入,那么,通过资本市场的平台,传统媒体还是有望获得巨额收益。

娱乐资本论发现,这次浙报传媒剥离传统媒体资产,最大的受益者,或许并非上市公司浙报传媒,而是公司实际控制人浙报集团。

2011年借壳上市时,包括浙报发展、钱报公司等在内的16家报业公司,估值为24.63亿元。

6年后,前述16家公司(统计时剔除了浙江智慧网络医院管理有限公司等5家公司)的估值仅为18.75亿元,估值缩水将近25%。

也就是说,浙报集团6年前将报业资产高价卖给资本市场,6年后又以七五折的折扣价从市场上买回去,相当于赚了5.88亿元。

更大的好处在于,6年后浙报集团手里还多了6亿多股浙报传媒的股份,其市值高达120亿元,即便扣除这次回收报业资产的花费(18.75亿元),依然豪赚超过百亿;而且拥有浙报传媒这个资本平台后,还可以不断地向资本市场融资,继续发展壮大。

不过,一些资产在“上市”“退市”前后的估值下降,也引发了监管部门的注意。

上海证券交易所就已向浙报传媒发出问询函,要求公司对浙报印务估值远低于账面净资产(3.79亿元)等问题作出回复。在此前披露的数据中,浙报印务由于业务量下滑,估值从6年前的2.5亿元下降到1.17亿元。

3.电竞、直播、大数据……传统媒体的终局在哪?

整体而言,这次资产剥离,仍是重大利好。

浙报传媒在重组公告中称,这次准备要出售的资产2015年营业收入为23.32亿元,占公司2015年度总营业收入的67.45%,这意味着,浙报传媒砍掉贡献了近七成营收的业务,其力度不可谓不大。

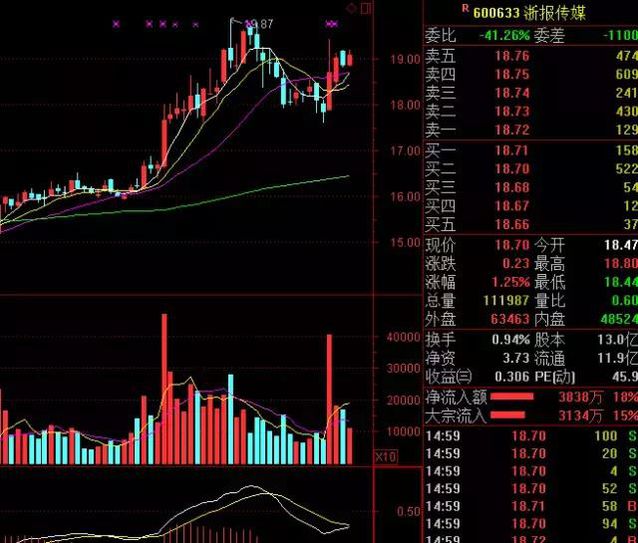

尽管收入少了一大块,但是资本市场似乎并不担心浙报传媒的未来。3月10日复牌后,浙报传媒股价已经连续两天上涨,涨幅接近5%。

在资本市场看来,依托国有控股股东的背景资源,同时,充分利用资本平台,拓展互联网业务范围,绝对是提升盈利的重大利好。

天风证券分析师就认为,浙报传媒此次剥离新闻类资产有利于解决采编与发行分裂的治理结构痛点,将以报刊为代表的传统媒体资产与互联网新兴传媒资产分类管理,符合十八大以来提出的推进国有文化企业分类管理的要求。

同时,新闻类资产较为敏感,监管更为严格,此次剥离有利于上市公司激发新兴传媒资产的活力,为后续推动激励提供可能性。

另一方面,由于浙报传媒与浙报集团在传统媒体业务上一直采用“采编与经营两分开”的经营模式,以广告分成来保障采编成本,使得上市公司与浙报集团之间长期存在大额的关联交易。此次业务的剥离,也一次性解决了“关联交易”的问题。

似乎对报业资产的暗淡前途已有预见,浙报传媒早就迈出转型的步伐。

2012年,也就是完成借壳上市不久,浙报传媒就启动了通过定增募资收购杭州边锋(其产品包括著名的三国杀)和上海浩方两家游戏类公司的事宜。这笔价格高达32亿元的交易,使浙报传媒从陈天桥手里拿到了据称是“盛大网络非常优质的资产”。不过,当时这一“资本游戏”令外界不解,因为这与传统的报业升级转型思维完全不同。

此外,浙报传媒还进入数字娱乐产业链中的渠道、移动阅读等领域,完善公司游戏板块从源头IP到渠道、内容的一体化产业链布局。值得一提的是,2014年,杭州边锋旗下的“战旗”直播上线,预示着公司正式进军直播平台行业。

现在,游戏板块已经成为浙报传媒利润的最大来源。2015年年报显示,浙报传媒占比最大的业务为在线游戏运营,营收为9.11亿元,占比为26.71%;营业利润为7.9亿元,占比为54.48%。2016年半年报显示,在线游戏运营创造营收3.55亿元,占比为23.97%;营业利润为2.75亿元,占比46%。

截至3月15日,浙报传媒的市值已达243.1亿元,距离A股老牌游戏公司昆仑万维、游族网络、掌趣科技不远,后三者市值分别为260亿元、258亿元、245亿元。

游戏之外,浙报传媒还跨入大数据行业。公司已于2016年完成非公开发行工作,募投19.5亿元用于互联网数据中心建设项目。

值得一提的是,浙报传媒在文化产业投资方面也有斩获。公司投资的包括随视传媒、华数传媒等项目先后进入效益释放期,唐人影视、东方嘉禾等企业也已在新三板挂牌,在游戏、电竞等文化产业领域,公司也储备了多个优质项目。

浙报传媒在公告中向投资者描绘了未来的宏伟蓝图:公司主营业务将重点布局三大领域,一是以优质IP为核心的数字娱乐产业,二是以电子竞技等为主的垂直直播业务,三是大数据产业,以及其他文化产业经营和文化产业投资等优势业务。

近年来中央大力推进媒体进入深度融合阶段,近期中央再次出台对于宣传文化领域的关于处理媒体产业和互联网文化产业的分类改革管理意见,传媒上市公司亟需将融合工作向纵深推进,浙报传媒的重组方案即契合了中央关于媒体产业在“采编、经营两分开”的要求下当前媒体深度融合的需求,同时,也兼顾了作为资本市场主体的发展需求。

这次剥离资产,不仅大股东,包括中小股东在内的所有股东都是实实在在的受益者。浙报传媒上市五年来,借力资本平台两次增发,拓展了全新的互联网游戏和大数据业务,不仅给公司在传统媒体板块之外开拓了新的产业发展平台和新的盈利增长点,同时也通过连续五年的高比例现金分红以及公司市值较上市之初增长了五倍,给了股东充分的回报。上市五年公司现金分红超过10亿元,公司市值从上市时的50亿元,增长到现在的250亿元。

未来重组后,浙报集团仍将以国有控股的方式,继续发挥大型主流媒体集团的资源优势,大力支持浙报传媒继续立足资本平台,全力拓展互联网数字文化产业和其他新兴产业板块,应该说,这既是对国有股东也是对所有中小股东的一大利好。